今年以来,新一轮疫情传播对全国多个省市地区造成了不小的影响。疫情期间,主要服务于制造业、建筑业等传统劳动密集型接触性产业的新市民群体受到的影响更为明显。

新市民既是疫情防控的主力群体,又是金融服务的薄弱环节,对这一群体的金融纾困,对战疫大局具有关键作用。 鉴于此,清华大学经济管理学院中国金融研究中心、金融时报和新华财经近日成立联合课题组,选取新网银行作为研究样本,量化评估数字信贷服务对涉疫地区新市民的纾困服务成效,并于6月1日发布了《2022年涉疫地区新市民纾困金融服务(指数)报告》(以下简称《报告》)。

疫情冲击

新市民群体聚集行业

为做好新市民金融服务,今年3月,中国银保监会、中国人民银行联合发布了《关于加强新市民金融服务工作的通知》,部署提高新市民金融服务可得性和便利性。同时提到,要加强对吸纳新市民较多区域和行业的金融支持。在本轮疫情持续影响之下,受影响最大的行业为接触性行业,包括建筑业,批发和零售业等,而这些行业正是新市民从事集中度较高的行业。

《报告》显示,目前,我国新市民主要分布于一、二线城市,以外来务工的城乡流动人口为主,占比约71%。其中,分布在制造业和建筑业的新市民群体分别占27.3%和18.3%。 课题组负责人清华大学经管学院副院长、清华大学经管学院金融系主任、清华大学经管学院中国金融研究中心主任何平教授在发布该报告时表示,新市民在工作、财务等方面反映出“五低”特征:稳定性低、生活多样化程度低、社会保障参与度低、可支配收入低、存款低。在疫情防控期间,新市民群体生产生活面临困难,亟需金融纾困关怀。“无接触”金融服务

助力“接触性”服务业

为进一步了解金融如何帮助涉疫地区新市民纾困,《报告》提出了“涉疫地区新市民纾困金融服务指数”的概念,将涉疫地区新市民群体的关键需求与服务结合,形成有效的动态评估。其中,“金融服务支撑力度指数”被用来分析金融机构在涉疫地区服务量与2021年同期对比的变化。

指数结果显示,2022年,涉疫地区客户信贷需求显著提升、新市民信贷大幅增长。根据新网银行数据,受疫情影响,用信需求群体扩大,但笔均金额下降,呈现小额多笔的特征。2022年,涉疫地区新市民的放款客户136.08万人,同比上升52.06%;笔均提款金额4661元,同比下降12.68%;提款金额3000元及以下的客户数64.33万,同比上升36.21%。 《报告》指出,在涉疫地区社会面静态管理的背景下,“非接触”金融服务具有特殊优势。银行业主动调整业务模式,采用全线上、全实时的金融服务,打破时空限制为疫情防控下的新市民群体提供基本的生活资金保障,有效助力疫情防控大局。据悉,在人行成都分行及成都营管部、四川银保监局的指导和统一部署下,新网银行通过“无接触”的全线上金融服务,助力“有接触”的服务行业新市民抗疫,今年前4个月放款总金额达279.83亿元。与2021年同期相比,该行在新市民聚集的6大行业的放款金额均有较大幅度增长,其中“居民服务、修理和其他服务业”的放款金额同期增长99.04%,“建筑业”增长49.96%。

增强新市民群体

纾困倾斜力度

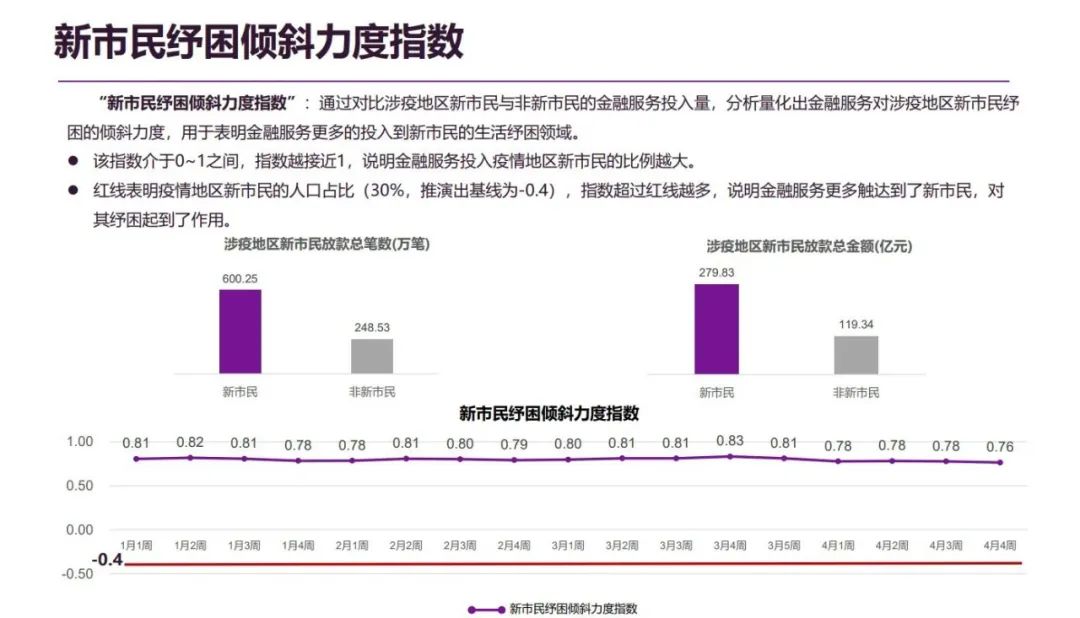

疫情期间,金融服务向涉疫地区新市民的倾斜力度也在不断加大。 何平介绍,课题组通过对比涉疫地区新市民与非新市民的金融服务投入量,《报告》分析得出“新市民纾困倾斜力度指数”,用于表明金融服务更多的投入到新市民的生活纾困领域。

《报告》显示,以新网银行数据为例,该行2022年投放涉疫地区新市民的金额占投放该地区金额的68%。在涉疫地区中,新市民人口占比为30%,其贷款金额占该地区贷款金额的68%,表明金融服务向涉疫地区新市民倾斜更加明显。 为全方位提升国民的金融可得性,银行业不断创新升级场景金融服务的同时,还进一步增强对征信微瑕或空白新市民客群的授信力度。以经历两次防控的城市西安为例,新网银行今年1月至4月贷款的征信白户数上升18%、放款笔数上升18%、放款金额上升80%。 据了解,“涉疫地区新市民纾困金融服务指数”衡量应用面广,不仅可以用于衡量某一个金融机构服务对涉疫地区新市民的纾困力度,还可衡量某一个地域金融服务对疫情的纾困力度,为加强新市民数字金融服务提供有益参考。 何平表示,下一步,将在现有研究基础上,进一步观察数字金融对新市民、小微客户、三农等客群的服务效果,为促进数字金融健康发展和抗疫战疫提供更多洞察。